Thật không dễ để nắm bắt được công việc và hiệu quả kinh doanh của một doanh nghiệp nói chung và ngành tài chính nói riêng. Điều đó làm cản trở quá trình cải thiện và nâng cấp hiệu quả tài chính. Hơn nữa, có nhiều yếu tố ảnh hưởng tới hiệu quả và chi phí của ngành tài chính. Do đó, nhiều các công ty dịch vụ tài chính đang liên tục tìm cách tối ưu hóa hoạt động, cắt giảm chi phí và nâng cao hiệu quả. NetSuite được thiết kế cho ngành dịch vụ tài chính với bộ phần mềm quản lý kinh doanh toàn diện và có khả năng tùy chỉnh. Trong bài viết này, Onnet Consulting sẽ giới thiệu top những cách để hỗ trợ ngành tài chính trong việc cải thiện hiệu quả và chi phí với NetSuite 2024.

Lợi ích của NetSuite trong ngành tài chính

NetSuite là một giải pháp quản lý doanh nghiệp toàn diện với nhiều phân hệ quan trọng ảnh hưởng tới hiệu quả kinh doanh. Dưới dây là một số lợi ích nổi bật của NetSuite trong ngành tài chính:

- Tự động hóa quy trình: Thay vì phải xử lý nhiều tác vụ thủ công tốn thời gian, NetSuite cho phép các doanh nghiệp tiết kiệm thời gian trong việc quản lý như tự động tạo hóa đơn, quản lý chi phí, theo dõi giao dịch... Việc tự động hóa quy trình không chỉ giúp doanh nghiệp giảm thiểu lỗi và rủi ro do các hoạt động thủ công mà còn nâng cao hiệu quả tổng thể.

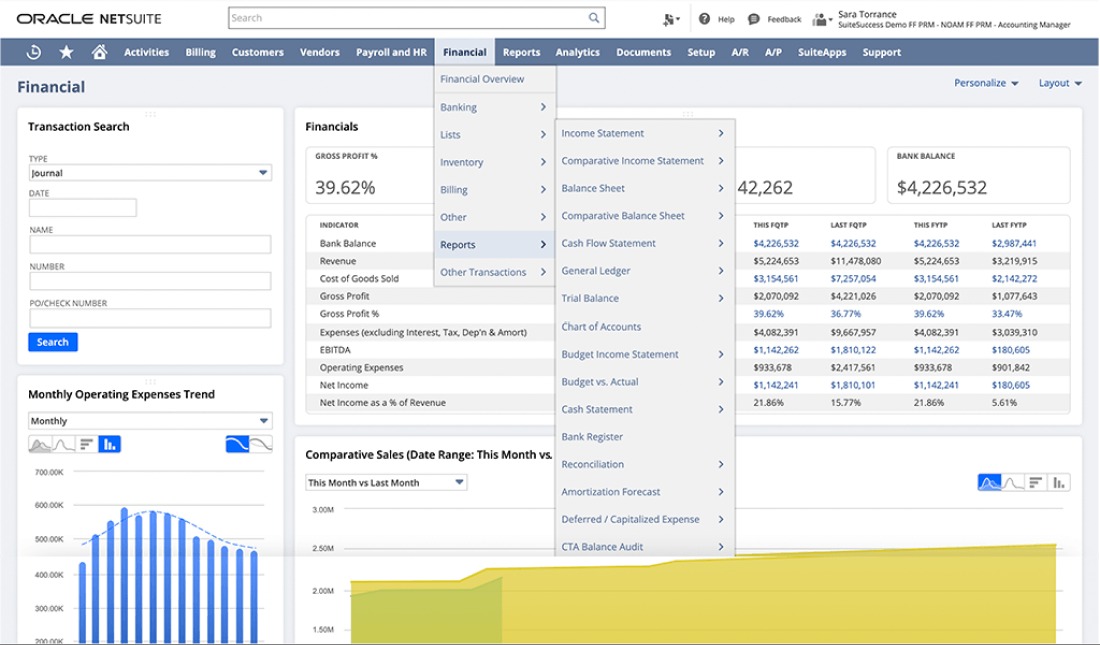

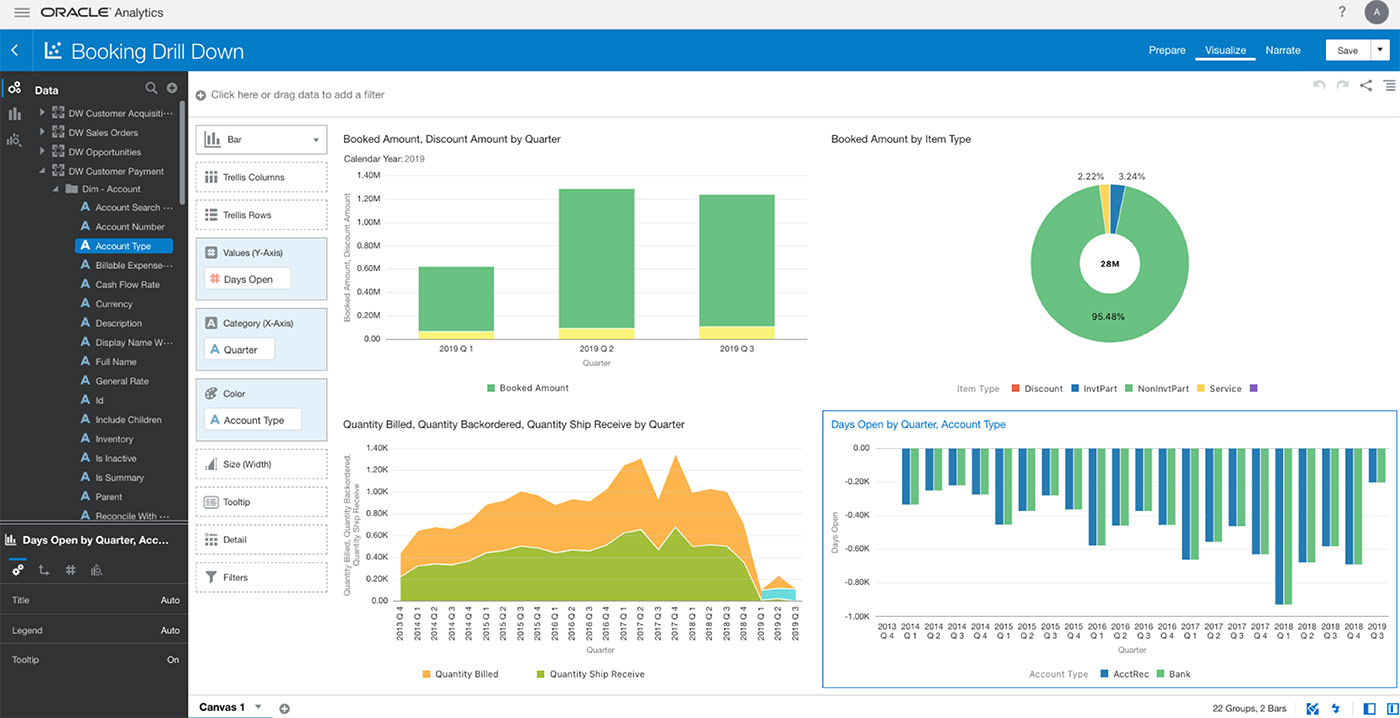

- Báo cao nâng cao: NetSuite cung cấp các biểu mẫu, báo cáo nâng cao giúp doanh nghiệp tài chính có cái nhìn trực quan về hiệu quả tài chính. Nó cũng cung cấp các tính năng báo cáo nâng cao giúp cung cấp những hiểu biết có giá trị về hiệu quả tài chính.

- Truy cập linh hoạt: Doanh nghiệp tài chính có thể truy cập vào hệ thống NetSuite bất kỳ lúc nào, bất kỳ nơi đâu nhờ việc triển khai phần mềm dựa trên đám mây. Tính năng linh hoạt cho phép doanh nghiệp thúc đẩy làm việc từ xa và tăng năng suất làm việc hơn.

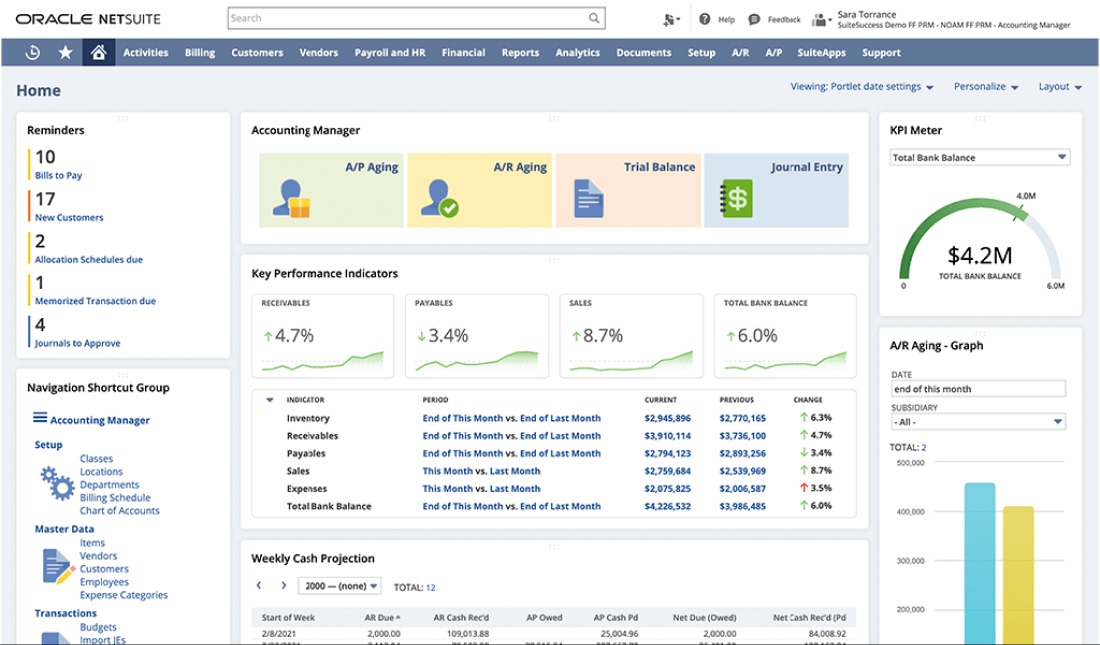

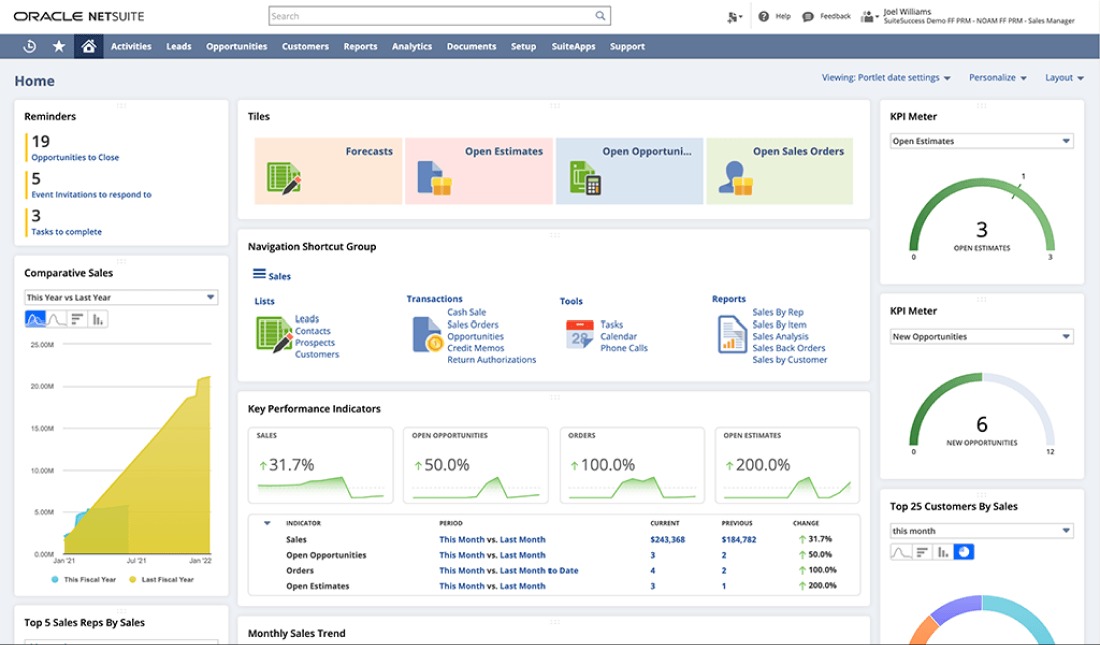

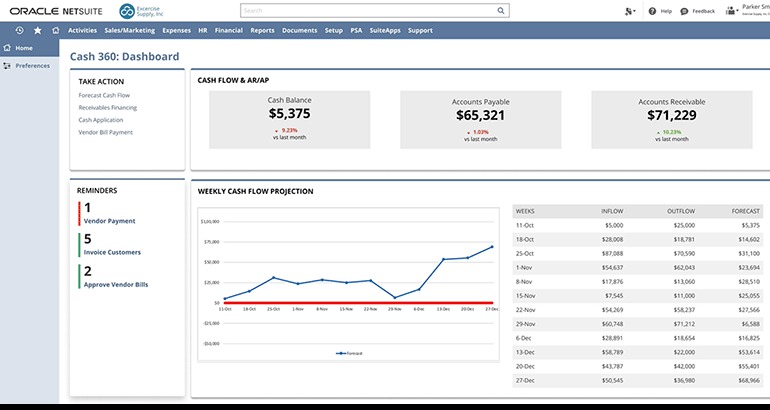

- Cung cấp thông tin thời gian thực: NetSuite cung cấp bảng điều khiển với thông tin thời gian thực nên doanh nghiệp có thể xem hiệu quả tài chính của mình một cách chính xác và trực quan. Từ đó, doanh nghiệp sẽ đưa ra những quyết định đúng đắn dựa trên dữ liệu, và xác định xu hướng để đạt được lợi nhuận cao.

Đọc thêm: Netsuite là gì? Tại sao nên chọn Netsuite cho hệ thống ERP của bạn?

5 cách để cải thiện hiệu quả và giảm chi phí của ngành tài chính

Có nhiều những phương diện, chỉ số để đánh giá sức khỏe tài chính như lợi nhuận, tính thanh khoản, dòng tiền, tỷ lệ nợ trên vốn chủ sở hữu và lợi nhuận trên tài sản của doanh nghiệp - chưa kể đến dữ liệu được cung cấp bởi báo cáo tài chính, bảng cân đối kế toán và các KPI khác nhau. Do đó, để hiểu biết toàn diện về hiệu quả tài chính thì doanh nghiệp phải có sự tổng hợp, và so sánh với các dữ liệu cũ và điểm chuẩn của ngành. Dưới đây là 5 cách giúp doanh nghiệp tài chính cải thiện hiệu quả và giảm chi phí với NetSuite:

Nâng cấp tính năng lưu trữ hồ sơ bằng dữ liệu thời gian thực trong NetSuite

Việc lưu giữ hồ sơ tài chính tỉ mỉ về mọi hoạt động kinh doanh của bạn là điều cần thiết vì doanh nghiệp sẽ rất khó để quản lý những gì không thể đo lường được. Và nếu mục tiêu là cải thiện hiệu quả kinh doanh thì việc này cần phải được thực hiện trong thời gian thực - dữ liệu cũ có thể dẫn đến việc phân tích và ra quyết định sai lệch. Do đó, bảng tính và giải pháp tại chỗ không thật sự hữu ích. Tự động hóa quản lý tài chính dựa trên đám mây đang được áp dụng. Các giải pháp quản lý tài chính NetSuite được phân phối thông qua nền tảng dựa trên đám mây cung cấp khả năng hiển thị theo thời gian thực về hiệu quả tài chính hiện tại của doanh nghiệp, từ cấp độ tổng hợp đến các giao dịch riêng lẻ.

Thay thế những báo cáo tài chính không chính xác, rời rạc, NetSuite cung cấp những báo cáo trực quan, chính xác về hiệu quả tài chính tổng thể. Tạo báo cáo tài chính tiết lộ toàn diện tình hình hoạt động của doanh nghiệp và truy cập các báo cáo tài chính cập nhật từng phút tuân thủ GAAP, IFRS và các chuẩn mực kế toán khác. Gợi ý việc ra quyết định bằng các kịch bản giả định cho thấy tác động tiềm tàng và tài chính của bất kỳ thay đổi nào. Sau đó, doanh nghiệp có thể sử dụng trang tổng quan được cá nhân hóa để đi sâu vào chi tiết cơ bản và theo dõi các số liệu chính theo thời gian. Ngoài ra, NetSuite tích hợp liền mạch với các ứng dụng kinh doanh khác — bao gồm quản lý đơn hàng, hàng tồn kho, phần mềm CRM và thương mại điện tử — để bạn có thể điều hành toàn bộ hoạt động kinh doanh của mình bằng một giải pháp duy nhất.

Cải thiện khả năng thu hồi các khoản phải thu

Có được doanh số bán hàng lớn trên giấy tờ là một chuyện. Việc thực sự có tiền mặt trong tay lại là một chuyện khác. Ngay cả khi hướng dẫn thanh toán rất rõ ràng, gần như không thể tránh khỏi việc một số khách hàng không tuân thủ. Các khoản thanh toán bị bỏ lỡ hoặc trễ có thể gây thiệt hại, làm tăng dòng tiền và cuối cùng khiến việc đảm bảo tài chính trở nên khó khăn hơn. Hai KPI có thể giúp công ty theo dõi quy trình các khoản phải thu là số ngày bán hàng tồn đọng (DSO) và doanh thu các khoản phải thu. Cả hai đều là những tiêu chuẩn tốt để theo dõi đối với bất kỳ công ty nào muốn cải thiện hiệu quả tài chính. DSO theo dõi số ngày trung bình cần thiết để nhận được khoản thanh toán cho doanh số bán hàng được mua bằng tín dụng. DSO cao hoặc tăng báo hiệu nhu cầu kiểm tra với khách hàng hoặc cải thiện việc thu nợ các khoản phải thu.

Vòng quay các khoản phải thu là tỷ lệ cho thấy công ty của bạn thu nợ hiệu quả như thế nào. Tỷ lệ này càng thấp thì thời gian thanh toán của khách hàng càng lâu. Điều này có thể có nghĩa là các điều khoản thanh toán quá linh hoạt. Nếu KPI, như DSO và vòng quay các khoản phải thu, không lý tưởng thì các mẹo sau có thể giúp doanh nghiệp của bạn thu hồi nợ tồn đọng — đồng thời ngăn chặn những thiếu hụt trong tương lai:

- Giúp thanh toán dễ dàng hơn: Khách hàng càng có nhiều cách thanh toán thì họ càng có nhiều khả năng thanh toán sớm hơn. Cung cấp nhiều tùy chọn thanh toán, chẳng hạn như séc, séc điện tử, thẻ tín dụng và thẻ ghi nợ.

- Truyền đạt rõ ràng các điều khoản thanh toán: Cung cấp trước cho khách hàng các điều khoản và điều kiện, bao gồm cả thời gian họ phải trả. Hãy rõ ràng về các hình phạt hoặc phí sẽ được áp dụng cho các khoản thanh toán trễ.

- Xuất hóa đơn nhanh chóng và chính xác: Lập hóa đơn ngay sau khi bán hàng, nêu rõ các điều khoản trên hóa đơn và theo dõi nếu không thanh toán đúng hạn. Gửi tin nhắn lặp lại theo các khoảng thời gian chiến lược để nhắc nhở khách hàng một cách lịch sự rằng khoản thanh toán của họ đã quá hạn. Đảm bảo hóa đơn không chứa các lỗi có thể trì hoãn việc thanh toán, chẳng hạn như số tiền không chính xác hoặc thiếu thông tin đơn đặt hàng.

- Cung cấp chiết khấu thanh toán sớm: Giảm giá khi thanh toán sớm có thể mang lại lợi ích cho cả công ty và khách hàng của họ. Công ty được thanh toán sớm hơn, điều này làm tăng dòng tiền và khách hàng được giảm giá. Ngoài ra, bất kỳ số tiền nào được bỏ ra khi giảm giá thường sẽ nhỏ hơn chi phí của các hóa đơn chưa được thu thập.

- Sử dụng tự động hóa: Phần mềm quản lý khoản phải thu có thể tự động hóa các quy trình thủ công, giúp gửi hóa đơn chính xác nhanh hơn dễ dàng hơn. Tạo lời nhắc thanh toán gửi tự động trên NetSuite.

Đưa ra nhiều lựa chọn thanh toán

Nhiều người tiêu dùng và doanh nghiệp có xu hướng thích thanh toán bằng thẻ hoặc gửi tiền trực tiếp. Các loại thanh toán bạn chấp nhận có thể phụ thuộc vào cơ sở khách hàng cụ thể và yêu cầu kinh doanh của bạn. Một doanh nghiệp địa phương nhỏ hơn có thể chỉ chấp nhận tiền mặt hoặc séc, trong khi một nhà bán lẻ thương mại điện tử lớn có thể sẽ cần chấp nhận thẻ tín dụng, thẻ ghi nợ và thậm chí có thể hợp tác với nhà cung cấp dịch vụ mua ngay, trả tiền sau. Trong mọi trường hợp, điều quan trọng là phải đảm bảo trải nghiệm thanh toán hoặc lập hóa đơn dễ dàng, liền mạch cho khách hàng. Các công ty B2B có thể muốn theo dõi KPI, chẳng hạn như doanh số bán hàng trong ngày, để biết liệu khách hàng có thể thanh toán sớm hơn hay không. Đối với các công ty B2C, việc theo dõi tỷ lệ bỏ giỏ hàng có thể cho thấy khách hàng không hoàn tất giao dịch mua hàng khi đến lúc nhập thông tin thanh toán, báo hiệu nhu cầu có thêm tùy chọn thanh toán.

Nói chung, doanh nghiệp càng linh hoạt hơn trong việc chấp nhận các loại thanh toán khác nhau thì khách hàng B2B càng có nhiều khả năng thực hiện đúng hạn thanh toán và khả năng khách hàng B2C từ bỏ giỏ hàng của họ sẽ ít hơn. Doanh số bán càng nhanh thì lợi ích của dòng tiền càng lớn - và cơ hội cải thiện hiệu quả tài chính càng lớn. NetSuite hỗ trợ nhiều phương thức thanh toán khác nhau, từ séc điện tử đến thẻ tín dụng. Ngoài việc xem xét những gì thực tế cho doanh nghiệp của bạn, hãy ghi nhớ những điều sau khi quyết định cung cấp tùy chọn thanh toán nào: Giá: Cơ cấu giá, đặc biệt là phí mỗi giao dịch là gì? Đây là điều cần cân nhắc quan trọng vì phí có thể làm giảm tỷ suất lợi nhuận, nhưng việc không chấp nhận thẻ tín dụng có thể hạn chế đáng kể lượng khách hàng.

Tăng giá

Bất kỳ công ty nào hoạt động kinh doanh trong một thời gian dài cuối cùng cũng sẽ cần phải tăng giá - dù là do chi phí tăng, lạm phát, đại tu thương hiệu hay giá trị gia tăng của hàng hóa hoặc dịch vụ. Dù là chất xúc tác nào thì việc tăng giá là một vấn đề tế nhị và có ý nghĩa lâu dài. Một doanh nghiệp cần phải quyết định một cách có mục đích xem có nên tăng giá hay không, thực hiện như thế nào, tính thêm bao nhiêu và làm thế nào để truyền đạt mức tăng đó tới khách hàng mà không khiến họ xa lánh. Một cách để biết liệu giá có nên tăng hay không là theo dõi tỷ suất lợi nhuận gộp hoặc phần trăm doanh thu mà doanh nghiệp giữ lại sau khi trừ đi giá vốn hàng bán. Tỷ lệ phần trăm càng cao thì mỗi lần bán hàng càng có lợi. Nếu tỷ suất lợi nhuận gộp của công ty thấp hơn mong muốn và giá vốn hàng bán đã ở mức thấp nhất có thể thì có lẽ đã đến lúc phải tăng giá.

Trước tiên bạn nên kiểm tra xem đối thủ cạnh tranh đang tính giá bao nhiêu. Với NetSuite, doanh nghiệp có được những phân tích, đánh giá thị trường cũng như đối thủ để phân tích tỉ lệ thành công và đưa những gợi ý dựa trên số liệu. Phân tích giá trị được cung cấp từ cấp thấp đến cấp cao của các sản phẩm trên thị trường. Quyết định nơi thương hiệu của bạn phù hợp nhất và làm thế nào nó nổi bật so với các đối thủ cạnh tranh. Làm thế nào bạn có thể tận dụng sự khác biệt đó làm lý do để tăng giá?

Tránh tăng giá cho đến khi thay đổi đã được công bố và chứng minh. Không có khách hàng nào mong muốn nhận được cú sốc khi doanh nghiệp tăng giá mà không được thông báo trước; nói chung sẽ tốt hơn nếu được công khai một cách hoàn toàn minh bạch. Có lẽ hãy xem đây là cơ hội để kết nối lại cảm xúc với khách hàng. Suy cho cùng, cảm xúc thúc đẩy hành vi mua hàng thậm chí còn hơn cả giá cả. Để thông báo tới khách hàng về sự thay đổi này, doanh nghiệp có thể đặt nó ở vị trí nổi bật trên trang web, đăng nó lên mạng xã hội hoặc xem xét việc gửi email được cá nhân hóa.

Theo dõi dòng tiền

Dòng tiền đề cập đến khối lượng tiền mặt vào và ra khỏi một công ty. Đó là thước đo tính thanh khoản của công ty và khả năng đáp ứng các nghĩa vụ tài chính của công ty. Dòng tiền dương có nghĩa là công ty có nhiều tiền vào hơn tiền ra, trong khi dòng tiền âm có nghĩa ngược lại. Các doanh nghiệp cần duy trì dòng tiền dương để trang trải chi phí hoạt động - nguyên liệu thô, thiết bị, tiền thuê nhà, tiền lương, vật tư - và đầu tư vào tăng trưởng trong tương lai. Giám sát dòng tiền là một khía cạnh thiết yếu của việc cải thiện hiệu quả kinh doanh. Thật không may, trên giấy tờ, bạn có thể có lãi và có dòng tiền âm nếu bạn có một lượng lớn các khoản phải thu hoặc hóa đơn chưa thanh toán cho các sản phẩm đã bán hoặc dịch vụ được thực hiện. Nếu điều đó xảy ra, doanh nghiệp có thể gặp khó khăn trong việc trả lương cho công nhân hoặc trang trải chi phí hoạt động - và không còn gì để đầu tư vào bất kỳ cơ hội tăng trưởng nào phát sinh.

Cách tốt nhất để theo dõi dòng tiền là thực hiện phân tích dòng tiền, lý tưởng nhất là hàng tháng. Có ba loại dòng tiền cần được phân tích và mỗi loại xuất hiện trên báo cáo lưu chuyển tiền tệ:

- Dòng tiền từ hoạt động kinh doanh. Đây là tiền từ khách hàng sau khi trừ chi phí hoạt động.

- Lưu chuyển tiền từ hoạt động đầu tư: Đây là tiền mặt thu được hoặc chi tiêu từ việc mua bán các khoản đầu tư và tài sản, nhà máy và thiết bị (PP&E).

- Lưu chuyển tiền từ hoạt động tài chính. Đây là dòng tiền từ bạn bè, gia đình, nhà đầu tư hoặc tổ chức, chẳng hạn như ngân hàng hoặc tổ chức tín dụng.

Bằng cách theo dõi dòng tiền đến thông qua các danh mục này - cũng như các số liệu về dòng tiền và KPI, như vốn lưu động và vòng quay các khoản phải thu - doanh nghiệp có thể biết tiền nào đang đến và tiền sẽ đi đâu. NetSuite cung cấp cái nhìn sâu sắc về hiệu quả tài chính của công ty và có thể giúp đưa ra quyết định về việc theo đuổi các chiến lược tiếp thị và dòng sản phẩm mới, hợp lý hóa quy trình nội bộ hoặc tìm cách cắt giảm chi phí.

Kết luận

Hiệu quả tài chính của một công ty được thể hiện tốt nhất bằng các con số. Nhìn chung, việc ứng dụng NetSuite trong việc xem xét số liệu và báo cáo tài chính để có cái nhìn toàn hiện về tình hình tài chính của doanh nghiệp đóng vai trò quan trọng trong việc cải thiện hiệu quả và giảm thiểu chi phí không cần thiết. Bất kỳ hành động nào được thực hiện để cải thiện hiệu quả tài chính đều phải được theo dõi và phân tích theo thời gian để đảm bảo đạt kế hoạch đề ra. Liên hệ với Onnet Consulting để được tư vấn miễn phí!